Oprocentowanie kredytu to jeden z najważniejszych czynników wpływających na wysokość rat. Wiele osób zastanawia się, jak zmienia się oprocentowanie i co zrobić, aby uniknąć nieoczekiwanych podwyżek. W przypadku kredytów hipotecznych oprocentowanie jest często powiązane ze wskaźnikiem WIBOR 3M, który podlega regularnym zmianom co trzy miesiące.

Warto zrozumieć, że zmiany oprocentowania zależą od wielu czynników, takich jak decyzje Narodowego Banku Polskiego czy sytuacja ekonomiczna kraju. W artykule wyjaśniamy, jak działają te mechanizmy, jak monitorować zmiany oraz jakie kroki podjąć, aby zabezpieczyć się przed nagłym wzrostem rat.

Kluczowe informacje:- Oprocentowanie kredytu hipotecznego zmienia się co 3 miesiące, zgodnie ze średnią stawką WIBOR 3M.

- Banki aktualizują harmonogram spłat, a datę najbliższej zmiany można sprawdzić w umowie kredytowej.

- Oprocentowanie może rosnąć lub maleć w zależności od sytuacji ekonomicznej i decyzji NBP.

- Można zmienić warunki kredytu na stałe oprocentowanie, składając wniosek do banku.

- Regularne monitorowanie zmian oprocentowania pomaga uniknąć nieoczekiwanych podwyżek rat.

Jak działa oprocentowanie kredytu i co wpływa na jego zmiany?

Oprocentowanie kredytu to koszt, jaki ponosisz za pożyczone środki. Składa się z dwóch głównych elementów: stawki bazowej, np. WIBOR, oraz marży banku. W przypadku kredytów hipotecznych, oprocentowanie jest najczęściej zmienne, co oznacza, że może się zmieniać w czasie.

Na zmiany oprocentowania wpływają różne czynniki. Najważniejsze z nich to decyzje Narodowego Banku Polskiego dotyczące stóp procentowych, inflacja oraz sytuacja ekonomiczna kraju. Wskaźnik WIBOR 3M, który jest podstawą dla wielu kredytów, aktualizowany jest co trzy miesiące, co bezpośrednio przekłada się na wysokość rat.

Zmienne vs stałe oprocentowanie – co wybrać?

Zmienne oprocentowanie oznacza, że wysokość rat może się zmieniać w zależności od sytuacji na rynku. Jest to korzystne, gdy stopy procentowe spadają, ale może być ryzykowne w przypadku ich wzrostu. Z kolei stałe oprocentowanie gwarantuje niezmienną ratę przez cały okres kredytowania, co daje większą stabilność. Wybór między zmiennym a stałym oprocentowaniem zależy od Twojej tolerancji ryzyka. Jeśli wolisz uniknąć niespodzianek, stałe oprocentowanie może być lepszym rozwiązaniem. Pamiętaj jednak, że banki często oferują wyższe stawki w przypadku stałego oprocentowania.- WIBOR 3M – główny wskaźnik wpływający na zmienne oprocentowanie.

- Decyzje NBP – podwyżki lub obniżki stóp procentowych.

- Inflacja – wpływa na koszt pieniądza i stopy procentowe.

- Sytuacja ekonomiczna kraju – stabilność gospodarcza może obniżać stopy.

- Marża banku – stały element oprocentowania ustalany przez bank.

Jak często zmienia się oprocentowanie kredytu hipotecznego?

Oprocentowanie kredytu hipotecznego zmienia się co trzy miesiące, zgodnie z cyklem aktualizacji wskaźnika WIBOR 3M. Banki obliczają nową stawkę na podstawie średniej arytmetycznej z ostatnich trzech miesięcy, co wpływa na wysokość kolejnych rat.Banki automatycznie aktualizują harmonogram spłat, a datę najbliższej zmiany oprocentowania można sprawdzić w umowie kredytowej. Warto regularnie monitorować te zmiany, aby uniknąć nieoczekiwanych podwyżek rat.

| Rodzaj oprocentowania | Zalety | Wady |

| Zmienne | Niższe raty przy spadku stóp | Ryzyko wzrostu rat |

| Stałe | Stabilność i przewidywalność | Wyższe stawki początkowe |

Czytaj więcej: Czy można zmienić kredyt na stałe oprocentowanie? Sprawdź warunki i ryzyka

Jak monitorować zmiany oprocentowania i uniknąć podwyżek rat?

Regularne śledzenie zmian oprocentowania to klucz do uniknięcia nieprzyjemnych niespodzianek. Warto korzystać z narzędzi dostępnych online, takich jak kalkulatory kredytowe czy alerty bankowe, które informują o zmianach stóp procentowych. Dzięki temu zawsze będziesz na bieżąco.

Wiele banków oferuje również powiadomienia SMS lub e-mail o zmianach w harmonogramie spłat. Jeśli masz kredyt ze zmiennym oprocentowaniem, warto ustawić takie alerty. To proste rozwiązanie, które może zaoszczędzić Ci stresu i pomóc w planowaniu budżetu.

Co zrobić, gdy oprocentowanie kredytu wzrośnie?

Jeśli oprocentowanie Twojego kredytu wzrośnie, nie panikuj. Pierwszym krokiem jest kontakt z bankiem. Wiele instytucji oferuje możliwość renegocjacji warunków kredytu, np. przedłużenie okresu spłaty, co może obniżyć miesięczną ratę.

Innym rozwiązaniem jest refinansowanie kredytu w innym banku. Przeniesienie zobowiązania na lepsze warunki może znacząco obniżyć koszty. Pamiętaj jednak, że refinansowanie wiąże się z dodatkowymi opłatami, więc warto dokładnie przeanalizować wszystkie za i przeciw.

Jak przeliczyć ratę kredytu przy zmianie oprocentowania?

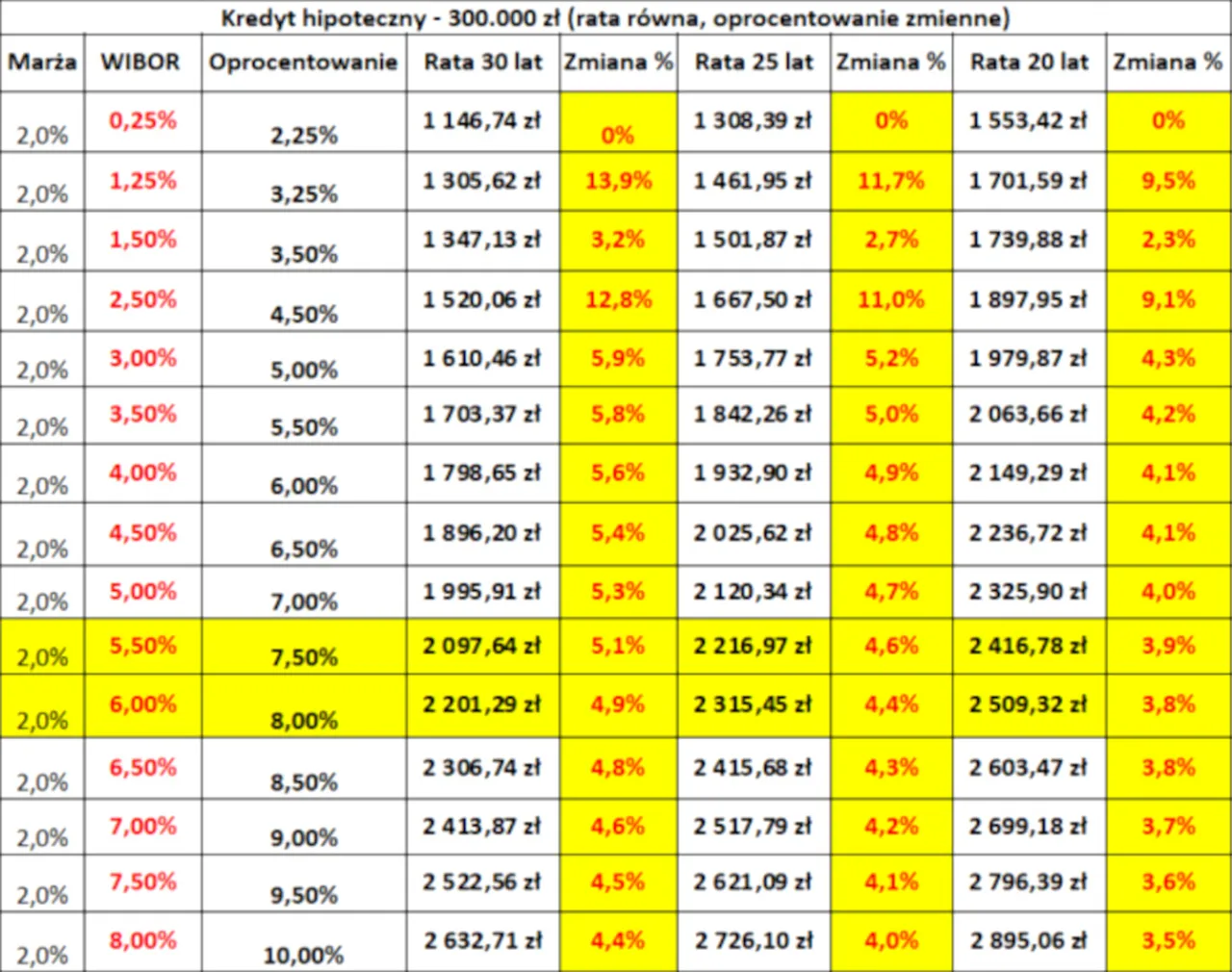

Przeliczenie raty kredytu po zmianie oprocentowania nie jest skomplikowane. Wystarczy znać nową stawkę WIBOR oraz marżę banku. Wiele banków udostępnia kalkulatory online, które automatycznie obliczają nową ratę po wprowadzeniu aktualnych danych.

Na przykład, jeśli oprocentowanie wzrośnie z 4% do 5%, rata kredytu w wysokości 2000 zł może zwiększyć się o około 100-150 zł miesięcznie. Warto regularnie sprawdzać takie zmiany, aby móc odpowiednio zaplanować swoje wydatki.

- Skontaktuj się z bankiem w celu renegocjacji warunków kredytu.

- Rozważ refinansowanie kredytu w innym banku.

- Skróć okres kredytowania, aby zmniejszyć całkowity koszt odsetek.

- Regularnie monitoruj zmiany oprocentowania za pomocą alertów i kalkulatorów.

Jak skutecznie zarządzać zmianami oprocentowania kredytu?

Zmiany oprocentowania kredytu mogą wpłynąć na nasze finanse, ale istnieją sposoby, aby je kontrolować. Regularne monitorowanie stóp procentowych za pomocą alertów bankowych i kalkulatorów online pozwala na szybką reakcję w przypadku wzrostu rat. Warto również rozważyć renegocjację warunków kredytu z bankiem lub refinansowanie, które może obniżyć miesięczne obciążenia.Przykładowo, wzrost oprocentowania z 4% do 5% może zwiększyć ratę o 100-150 zł miesięcznie. Dlatego tak ważne jest, abyśmy aktywnie zarządzali swoim kredytem, korzystając z dostępnych narzędzi i opcji, takich jak skrócenie okresu spłaty czy zmiana rodzaju oprocentowania. Dzięki temu możemy uniknąć nieprzyjemnych niespodzianek i lepiej planować budżet.