Rozliczenie straty z giełdy z lat ubiegłych może być korzystnym rozwiązaniem dla inwestorów, którzy ponieśli straty w poprzednich latach. Zgodnie z obowiązującymi przepisami podatkowymi, możliwe jest odliczenie 50% straty z ostatnich pięciu lat od zysków osiągniętych w bieżącym roku. To narzędzie pozwala zminimalizować obciążenia podatkowe i lepiej zarządzać finansami.

W artykule wyjaśniamy, jak krok po kroku rozliczyć stratę giełdową, jakie dokumenty są potrzebne oraz jak uniknąć najczęstszych błędów. Dodatkowo, przedstawiamy praktyczny przykład liczbowy, który pomoże zrozumieć, jak działa ten mechanizm w praktyce.

Kluczowe informacje:- Można odliczyć 50% straty z giełdy z ostatnich pięciu lat.

- Stratę można rozliczyć tylko w przypadku osiągnięcia zysku w bieżącym roku.

- Do rozliczenia potrzebne są dokumenty, takie jak PIT-38 i potwierdzenia transakcji.

- Należy pamiętać o terminach składania deklaracji podatkowych.

- Przykład liczbowy pokazuje, jak dokładnie obliczyć odliczenie straty.

Jak rozliczyć stratę z giełdy z lat ubiegłych – podstawowe zasady

Rozliczenie straty z giełdy z lat ubiegłych to sposób na zmniejszenie obciążeń podatkowych. Zgodnie z przepisami, możesz odliczyć 50% straty poniesionej w ciągu ostatnich pięciu lat od zysków osiągniętych w bieżącym roku. To narzędzie jest szczególnie przydatne dla inwestorów, którzy ponieśli straty w poprzednich latach, ale obecnie odnotowują zyski.

Warto pamiętać, że odliczenie straty jest możliwe tylko w przypadku, gdy w danym roku osiągniesz zysk. Jeśli w poprzednich latach poniosłeś straty, ale w bieżącym roku nie masz zysków, nie możesz skorzystać z tej opcji. Dodatkowo, straty można odliczać tylko przez pięć lat od momentu ich powstania.

Kiedy można odliczyć stratę giełdową – warunki i wymagania

Aby odliczyć stratę giełdową, musisz spełnić kilka warunków. Przede wszystkim, straty muszą być udokumentowane i wynikać z rzeczywistych transakcji na giełdzie. Nie można odliczyć strat hipotetycznych lub niezrealizowanych. Dodatkowo, musisz posiadać odpowiednie dokumenty, które potwierdzają zarówno straty, jak i zyski.

Kolejnym warunkiem jest złożenie deklaracji podatkowej PIT-38. To właśnie w tym formularzu zgłaszasz zarówno zyski, jak i straty z giełdy. Pamiętaj, że odliczenie straty jest możliwe tylko wtedy, gdy w danym roku osiągniesz zysk. Jeśli nie masz zysków, straty pozostają nierozliczone, ale możesz je przenieść na kolejne lata, o ile nie minęło pięć lat od ich powstania.

Jakie dokumenty są potrzebne do rozliczenia strat giełdowych

Do rozliczenia strat giełdowych potrzebujesz kilku kluczowych dokumentów. Przede wszystkim musisz posiadać potwierdzenia transakcji, które wykazują zarówno straty, jak i zyski. Dodatkowo, konieczne jest złożenie deklaracji PIT-38, w której zgłaszasz rozliczenie straty.

- Deklaracja podatkowa PIT-38

- Potwierdzenia transakcji od brokera

- Wyciągi z rachunku maklerskiego

- Dokumentacja dotycząca strat z poprzednich lat

Praktyczny przykład rozliczenia straty giełdowej krok po kroku

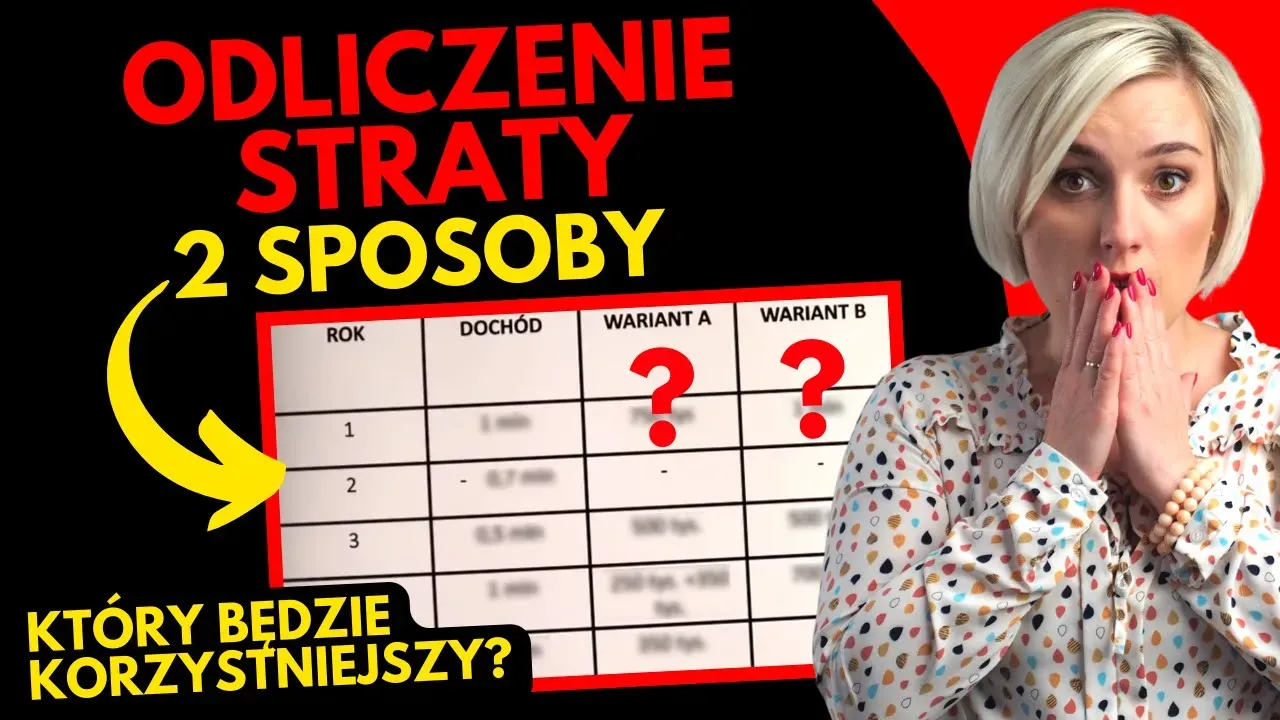

Zastanawiasz się, jak działa rozliczenie straty z giełdy z lat ubiegłych w praktyce? Przeanalizujmy to na konkretnym przykładzie. Załóżmy, że w 2022 roku osiągnąłeś zysk w wysokości 10 000 zł, ale w poprzednich latach poniosłeś straty: 8 000 zł w 2020 roku i 4 000 zł w 2021 roku. Jak to rozliczyć?

Najpierw musisz zsumować straty z ostatnich pięciu lat. W tym przypadku będzie to 12 000 zł (8 000 zł + 4 000 zł). Następnie możesz odliczyć 50% tej kwoty, czyli 6 000 zł, od zysku osiągniętego w 2022 roku. Oznacza to, że zamiast płacić podatek od 10 000 zł, zapłacisz go od 4 000 zł (10 000 zł - 6 000 zł).

To proste obliczenie pokazuje, jak korzystne może być rozliczenie strat z giełdy. Pamiętaj jednak, że odliczenie nie może przekroczyć 50% straty ani 50% zysku w danym roku. W naszym przykładzie oba warunki są spełnione, więc odliczenie jest w pełni możliwe.

Jak obliczyć odliczenie straty z giełdy – wzory i wyjaśnienia

Aby obliczyć odliczenie straty, musisz zastosować prosty wzór: odliczenie = 50% x suma strat z ostatnich pięciu lat. Następnie od zysku w bieżącym roku odejmujesz tę kwotę, ale nie więcej niż 50% zysku. To gwarantuje, że odliczenie jest proporcjonalne i zgodne z przepisami.

W naszym przykładzie obliczenia wyglądają następująco: suma strat to 12 000 zł, więc 50% z tej kwoty to 6 000 zł. Od zysku 10 000 zł odejmujemy 6 000 zł, co daje 4 000 zł. To właśnie od tej kwoty zapłacisz podatek.

| Rok | Zysk/Strata | Odliczenie |

| 2020 | -8 000 zł | 4 000 zł (50%) |

| 2021 | -4 000 zł | 2 000 zł (50%) |

| 2022 | 10 000 zł | 6 000 zł (odliczenie) |

Najczęstsze błędy przy rozliczaniu strat giełdowych – jak ich uniknąć

Jednym z najczęstszych błędów jest brak dokumentacji. Bez potwierdzeń transakcji i wyciągów z rachunku maklerskiego nie możesz udowodnić strat. Innym problemem jest przekroczenie limitu pięciu lat – straty starsze niż pięć lat nie podlegają odliczeniu.

Aby uniknąć błędów, zawsze sprawdzaj, czy masz komplet dokumentów i czy straty mieszczą się w pięcioletnim limicie. Dodatkowo, upewnij się, że odliczenie nie przekracza 50% zysku w danym roku. To kluczowe zasady, które pomogą ci uniknąć problemów z urzędem skarbowym.

Jak skutecznie odliczyć stratę giełdową i uniknąć błędów

W artykule pokazaliśmy, że rozliczenie straty z giełdy z lat ubiegłych może znacząco obniżyć podatek od zysków. Na przykładzie liczbowym wyjaśniliśmy, jak odliczyć 50% strat z ostatnich pięciu lat, co pozwoliło zmniejszyć podstawę opodatkowania z 10 000 zł do 4 000 zł. To praktyczne rozwiązanie, które warto wykorzystać, jeśli w poprzednich latach poniosłeś straty, a obecnie osiągasz zyski.

Podkreśliliśmy również, że kluczem do skutecznego rozliczenia jest dokumentacja. Bez potwierdzeń transakcji i wyciągów z rachunku maklerskiego nie można udowodnić strat. Dodatkowo, zwróciliśmy uwagę na częste błędy, takie jak przekroczenie pięcioletniego limitu lub brak uwzględnienia zasady 50% zysku. Uniknięcie tych błędów wymaga dokładności i rzetelności w prowadzeniu dokumentacji.

Podsumowując, odliczenie strat giełdowych to skuteczne narzędzie podatkowe, ale wymaga przestrzegania określonych zasad. Warto skonsultować się z doradcą podatkowym, aby mieć pewność, że wszystko zostało wykonane poprawnie.